Income tax returns file करना प्रत्येक taxpayer के लिए एक आवश्यक जिम्मेदारी है, और यह तब और अधिक जटिल हो जाता है जब आपकी income कई स्रोतों से होती है। भारत सरकार ने विभिन्न income प्रकारों को पूरा करने के लिए विभिन्न Income Tax Return (ITR) form पेश किए हैं, जिससे यह समझना महत्वपूर्ण हो गया है कि आपकी financial situation के लिए कौन सा उपयुक्त है। इस लेख में, हम आपको कई स्रोतों से income होने पर उपयुक्त ITR Form चुनने की प्रक्रिया में मार्गदर्शन करेंगे।

ITR-1 (सहज): ITR-1 सबसे सरल form है और यह तब लागू होता है जब आपकी income वेतन, एक house propertyऔर interest income या pension जैसे अन्य स्रोतों से होती है। हालाँकि, यदि आपकी कुल income ₹50 लाख से अधिक है या आपके पास एक से अधिक house property है, तो आप ITR-1 का उपयोग करने के लिए अयोग्य हैं।

ITR-2: यदि आपकी income कई स्रोतों से है, जैसे capital gains,foreign assets, या एक से अधिक house property, तो ITR-2 वह form है जिसे आपको चुनना चाहिए। यदि आपकी agricultural income ₹5,000 से अधिक है या आप किसी कंपनी में director हैं तो भी यह लागू होता है। ITR-1 की तुलना में ITR-2 income प्रकारों की एक विस्तृत श्रृंखला को कवर करता है।

ITR-3: business या professional से income के साथ-साथ अन्य स्रोतों से income वाले व्यक्तियों या Hindu Undivided Families (HUFs) के लिए, ITR-3 उपयुक्त विकल्प है। यदि आपको capital gains लाभ या lottery जीतने से income हुई है तो यह form लागू नहीं होता है।

ITR-4 (Sugam): 50 लाख रुपये तक की कुल income वाले छोटे business के मालिक, professional और freelancer ITR-4 का उपयोग कर सकते हैं। यह presumptive taxation के लिए design किया गया है और business या professional, salary, house property और अन्य स्रोतों से income को cover करता है।

ITR-5: यह form partnership firms, Limited Liability Partnerships (LLPs), Association of Persons (AOPs),और Body of Individuals (BOIs)के लिए है, जिनकी business या profession और अन्य स्रोतों से आय होती है।

ITR-6: section 11 (income from property held for charitable or religious purposes) के तहत छूट का दावा करने वाली कंपनियों को छोड़कर, कंपनियों को अपने tax return file करने के लिए ITR-6 का उपयोग करना चाहिए।

ITR-7: जिन व्यक्तियों या संस्थाओं को sections 139(4A) or 139(4B) or 139(4C) or 139(4D) के तहत return file करने की आवश्यकता है, उन्हें ITR-7 का उपयोग करना चाहिए। इसमें trusts, political parties, charitable institutions और अनुभागों में उल्लिखित अन्य संस्थाएं शामिल हैं।

जबकि सही ITR form चुनना महत्वपूर्ण है, यह सुनिश्चित करना भी उतना ही महत्वपूर्ण है कि आप अपनी income की सटीक report करें और सभी आवश्यक विवरण प्रदान करें। उचित form का उपयोग करने में असफल होने या अपने tax return में errors करने पर tax authorities को जुर्माना या अतिरिक्त जांच का सामना करना पड़ सकता है।

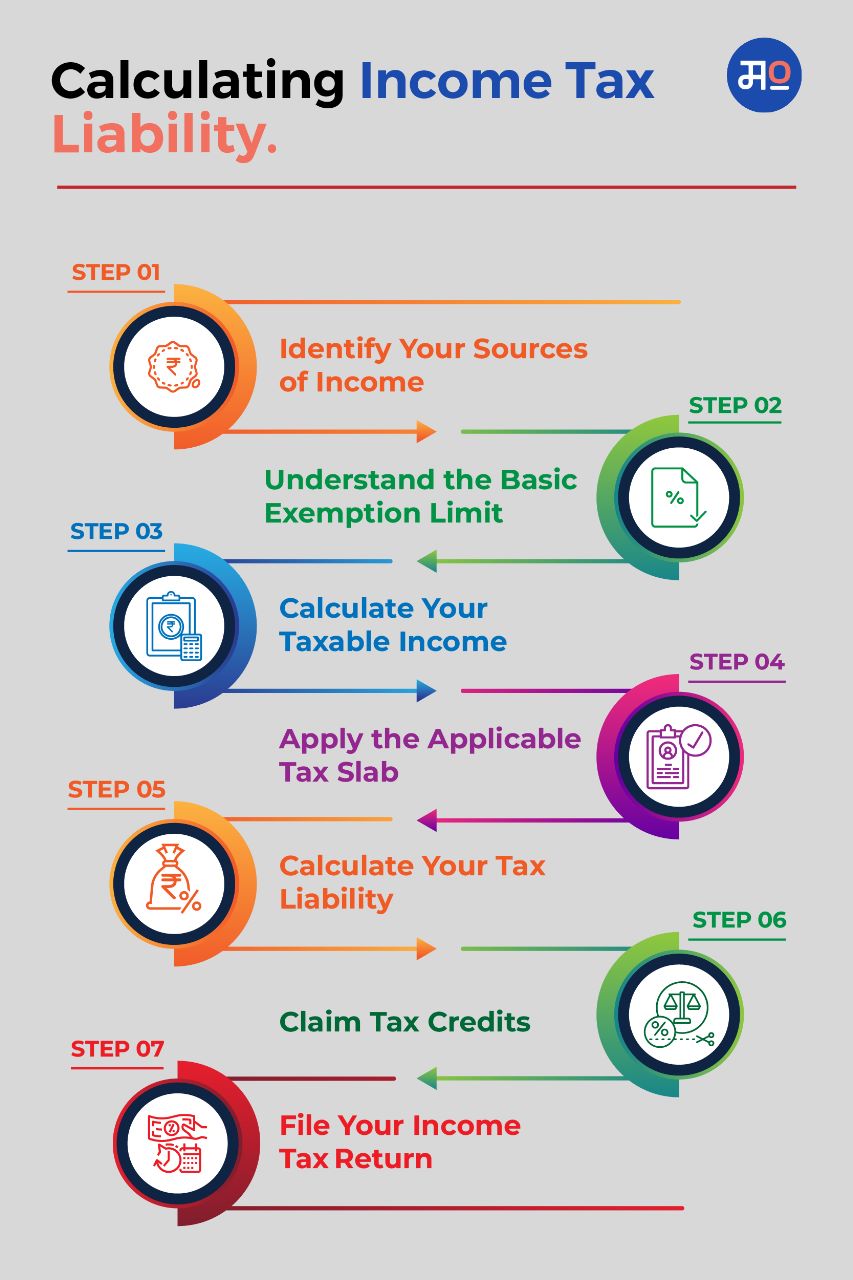

अपना return smoothly और सटीक तरीके से file करने के लिए, इन चरणों का पालन करें:

- Gather all relevant financial documents: income से संबंधित सभी documents इकट्ठा करें, जैसे salary slips, bank statements, Form-16 और investment proofs।

- Calculate total income: यह निर्धारित करने के लिए कि आपके लिए कौन सा ITR form लागू होता है, सभी स्रोतों से income का योग करें।

- Deductions और exemption: अपनी taxable income को कम करने के लिए योग्य deduction और exemption का दावा करें। सुनिश्चित करें कि आपके पास प्रत्येक दावे के लिए उचित documents हैं।

- Fill out the form carefully: अपना return जमा करने से पहले सभी आवश्यक विवरण सही-सही भरें और error की जांच करें।

- E-File your return: एक आसान और तेज प्रक्रिया के लिए अपना tax return electronically रूप से (e-filing) file करने की सलाह दी जाती है।

अंत में, जब आपके पास कई स्रोतों से income हो तो सही ITR form का चयन करना tax regulation का compliance सुनिश्चित करने और संभावित दंड से बचने के लिए महत्वपूर्ण है। एक सूचित विकल्प चुनने के लिए विभिन्न ITR form और अपनी income की प्रकृति से खुद को परिचित करें। यदि आप इस बारे में अनिश्चित हैं कि किस form का उपयोग करना है या आपको tax file करने में सहायता की आवश्यकता है, तो प्रक्रिया के माध्यम से आपका मार्गदर्शन करने के लिए एक योग्य tax professional से advice करने पर विचार करें।