भारत में विरासत में मिली property बेचने में विभिन्न कर नियम और विनियम शामिल हैं, जो जटिल हो सकते हैं। अनुपालन सुनिश्चित करने और अपनी tax देनदारी को कम करने के लिए इन नियमों को समझना आवश्यक है।

भारत में विरासत में मिली संपत्ति बेचते समय विचार करने योग्य मुख्य बिंदु:

- Capital Gains Tax:

जब आप विरासत में मिली संपत्ति बेचते हैं, तो आप पर Capital Gains Tax लग सकता है। Tax implications इस बात पर निर्भर करते हैं कि संपत्ति को short-term asset या long-term asset के रूप में वर्गीकृत किया गया है या नहीं। - Indexation:

Long-term Capital Gains की गणना करने के लिए, आप लागत Cost Inflation Index (CII) का उपयोग करके inflation के लिए acquisition की लागत को समायोजित कर सकते हैं। यह indexation आपके taxable gains को कम करने में मदद करता है। - Exemptions और Deductions:

यदि आप Long-term Capital Gains को किसी अन्य संपत्ति या कुछ bonds जैसी निर्दिष्ट संपत्तियों में निवेश करते हैं तो आप लाभ पर tax का भुगतान करने से छूट के पात्र हो सकते हैं। - Documentation:

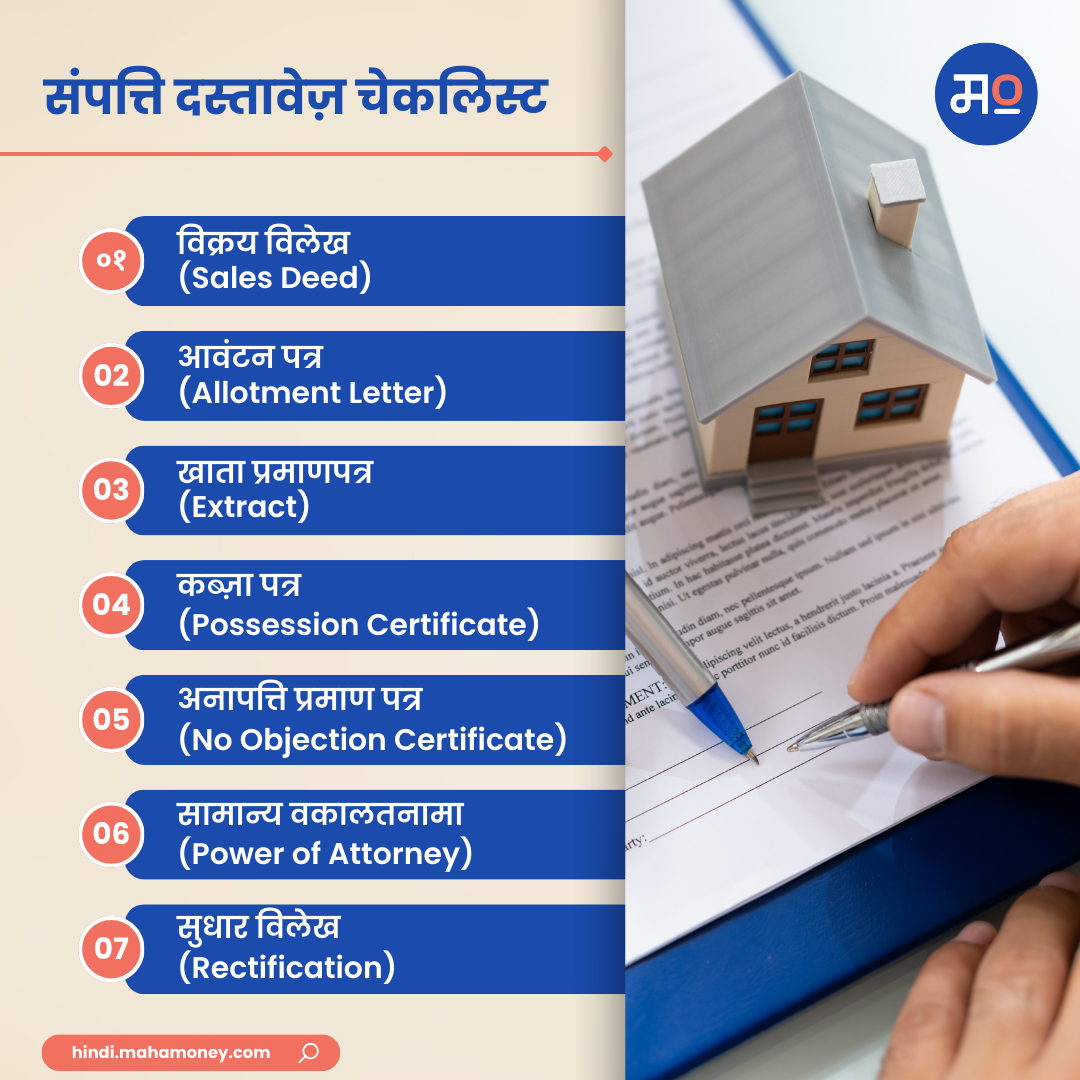

सुनिश्चित करें कि sale प्रक्रिया के दौरान आपके पास विरासत में मिली property से संबंधित सभी आवश्यक documents हैं। - Stamp Duty और Registration Charges:

जब आप संपत्ति बेचते हैं, तो आपको संपत्ति के मौजूदा बाजार मूल्य के आधार पर Stamp Duty और Registration Charges का भुगतान करना होगा। - TDS (Tax Deducted at Source):

संपत्ति के खरीदार को आपको भुगतान करते समय एक निर्दिष्ट दर पर TDS काटने की आवश्यकता हो सकती है।

निष्कर्ष,

किसी tax advisor या Chartered Accountant से परामर्श करना महत्वपूर्ण है जो भारत में विरासत में मिली property बेचने के tax implications पर नवीनतम मार्गदर्शन प्रदान कर सकता है।